Giá cước vận tải biển sẽ đạt đỉnh cuối năm 2021 và bắt đầu giảm từ 2022

Giá cước có thể đạt đỉnh vào Quý 4/2021, sau đó sẽ điều chỉnh nhẹ vào nửa đầu năm 2022 và giảm đáng kể vào năm 2023...

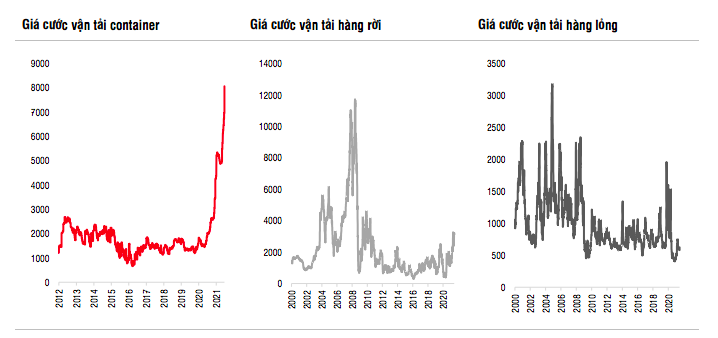

Báo cáo cập nhật ngành Logistics vừa công bố, SSI Research cho biết, sự tắc nghẽn và gián đoạn càng trở nên nghiêm trọng hơn đã đẩy giá cước vận chuyển lên mức cao kỷ lục. Giá cước container đã tăng gấp 4 lần mức trước dịch.

NGÀNH NÀO HƯỞNG LỢI, NGÀNH NÀO THIỆT HẠI?

Cụ thể, cước vận chuyển tăng cao hơn ở các tuyến đường dài, chẳng hạn như tuyến Châu Á - Châu Âu và Châu Á - Bắc Mỹ. Cước vận chuyển hàng hóa tại các tuyến này đã tăng khoảng 4 – 8 lần trong vòng 1 năm. Mặt khác, giá cước các tuyến đường ngắn hoặc tuyến nội vùng tăng khiêm tốn hơn.

Xuất khẩu từ Việt Nam sang châu Âu và Bắc Mỹ bị ảnh hưởng nặng nề nhất, trong khi nhập khẩu từ các thị trường này và vận chuyển nội Á cũng bị ảnh hưởng nhưng ở mức độ thấp hơn.

Dịch Covid-19 là nguyên nhân chính khiến chi phí vận chuyển container tăng kể từ năm 2020. Các công ty vận tải biển thực hiện cắt giảm công suất trên quy mô lớn, tình trạng tắc nghẽn cảng diễn ra nghiêm trọng, mất cân bằng thương mại gia tăng, tình trạng thiếu container rỗng và một số cảng lớn đóng cửa một phần.

Bên cạnh đó một số yếu tổ dẫn tới mức giá cước cao trong dài hạn như: Chi phí nhiên liệu cao hơn, xu hướng tăng kích thước tàu container, và ảnh hưởng của các liên minh hàng hải.

Việt Nam không tham gia vào vận tải biển liên lục địa, do đó, các doanh nghiệp Việt Nam nhìn chung chịu tác động tiêu cực từ việc tăng giá cước trên các tuyến đường dài.

Tại thị trường Châu Á, Việt Nam có một số công ty vận tải biển hoạt động với quy mô rất hạn chế nên tác động tích cực là có nhưng không nhiều. Tuy nhiên, về tổng thể, mức tăng trưởng lợi nhuận rất khả quan tăng 106% so với cùng kỳ nhờ hoạt động xuất/nhập khẩu mạnh mẽ và nhu cầu ngày càng tăng đối với các dịch vụ logistics như kho bãi hoặc vận chuyển nội địa.

Đối với các công ty logistic hỗn hợp (nhà kho, depot, ICD, v.v.), có sự cải thiện mạnh ở cả doanh thu và lợi nhuận ròng (lần lượt tăng +87% và 62% so với cùng kỳ). Điều này có thể là do: Hoạt động xuất khẩu/nhập khẩu tăng trưởng tốt; Nhu cầu lưu trữ tăng cao khi xảy ra tình trạng thiếu container; và giá cước cao hơn do nhu cầu tăng.

Sự cải thiện cũng có ở các công ty cảng biển với mức tăng trưởng doanh thu là 13% và tăng trưởng lợi nhuận là 37% so với cùng kỳ.

Đối với các công ty xuất khẩu, hầu hết phải chịu chi phí vận chuyển gia tăng dù là một phần hay toàn bộ, bất kể theo điều kiện FOB hay CIF.

Chi phí vận chuyển đến các thị trường Mỹ/Âu đã tăng gấp 2-3 lần trong năm qua. Hầu hết các công ty ở Việt Nam nhập khẩu theo điều kiện CIF và xuất khẩu theo điều kiện FOB. Các công ty xuất khẩu theo điều kiện FOB không phải chịu phí vận tải trực tiếp nhưng phải chia sẻ chi phí vận chuyển gia tăng bằng cách giảm giá bán bình quân.

Do đó, các công ty xuất/nhập khẩu có tỷ lệ xuất nhập khẩu cao tới các thị trường Mỹ/Âu sẽ chịu giá bán bình quân/tỷ suất lợi nhuận thấp hơn do ảnh hưởng này. Tác động mạnh nhất là những ngành có giá trị hàng hóa thấp như thủy sản và nông nghiệp.

KHI NÀO GIÁ CƯỚC ĐẢO CHIỀU?

Theo SSI Research, hiện nay có rất nhiều yếu tố tác động đến thị trường vận tải biển. Khó có thể nói chính xác mức độ tác động của mỗi yếu tố vào tình trạng này. Nhưng một số yếu tố chỉ mang tính chất tạm thời và chắc chắn sẽ đảo chiều trong thời gian thích hợp, trong khi một số yếu tố khác là khá dài hạn và sẽ không sớm thay đổi. Điều này cho thấy sự leo thang của các yếu tố ngắn hạn có thể đẩy giá cước vận chuyển lên mức cao mới, mức giá cước cao như vậy sẽ không bền vững trong dài hạn.

Cụ thể, một số yếu tố ngắn hạn có thể giảm dần trong thời gian tới như sau: Nhu cầu dồn nén sau dịch và hoạt động tăng nhập hàng tồn kho ở Bắc Mỹ/Châu Âu: Thông thường có hai mùa cao điểm xuất khẩu từ Châu Á sang Bắc Mỹ/Châu Âu, đó là tháng 7 (mùa tựu trường) và tháng 10 (mùa Giáng sinh). Hiện tại, một số hãng đã bắt đầu áp dụng phụ phí mùa cao điểm cho các tuyến dịch vụ này. Đây là động lực ngắn hạn tác động mạnh nhất đến việc tăng giá cước và điều này sẽ chưa kết thúc cho đến cuối năm 2021.

Giãn cách xã hội và tắc nghẽn tại các cảng Trung Quốc: Các sự kiện gần đây ở các cảng Yan Tian và Kaohsiung (Cao Hùng) có thể sẽ được kiểm soát trong vài tuần. Tương tự như sự kiện Kênh đào Suez, các sự kiện cục bộ này gây áp lực lớn lên chuỗi cung ứng toàn cầu và có thể mất vài tháng để giải quyết các tắc nghẽn này.

Về dài hạn, những yếu tố sau đây có thể tồn tại và giữ giá cước ở mức cao hơn mức bình quân trước dịch Covid: Đẩy mạnh hợp tác trong việc kiểm soát nguồn cung và giá cả giữa các hãng vận tải do sự hình thành liên minh và M&A nhiều hơn trong những năm gần đây; Xu hướng tăng kích sỡ tàu khiến cho việc quản lý chuỗi cung kém linh hoạt hơn và gia tăng chi phí khi xảy ra đứt gãy; Tỷ lệ hợp đồng dài hạn cao hơn có thể giữ giá cước ổn định hơn, nhưng ở mức cao hơn.

"Tóm lại, giá cước có thể đạt đỉnh vào Quý 4/2021, sau đó sẽ điều chỉnh nhẹ vào nửa đầu năm 2022. Giá cước có thể giảm đáng kể trong năm 2023 khi nguồn cung tàu mới đi vào hoạt động, nhưng duy trì ở mức cao hơn mặt bằng trước dịch Covid. Theo Drewry, giá cước bình quân có thể tăng 23% trong năm nay và có thể giảm nhẹ khoảng 9% trong năm 2022 do nhu cầu trở lại mức bình thường, trong khi giá cước dài hạn dự kiến sẽ vẫn cao hơn mức trước dịch Covid-19, vì các hãng vận tải có nhiều kinh nghiệm hơn trong quản lý nguồn cung và tăng hợp tác", SSI Research nhấn mạnh.

Các tin tức khác

- Cơ hội mới với dòng vốn đầu tư vào logistics - Thứ tư, 09/03/2022

- Việt Nam mất lợi thế khi Trung Quốc đầu tư vào cảng biển Campuchia? - Thứ ba, 08/03/2022

- Ngành xuất nhập khẩu tiếp tục bứt phá trong năm 2022 - Thứ hai, 07/03/2022

- Ngành logistics tận dụng cơ hội để phát triển trong năm 2022 - Thứ sáu, 04/03/2022

- Chuỗi cung ứng logistics toàn cầu năm 2022 vẫn tiềm ẩn nhiều rắc rối - Thứ năm, 03/03/2022

- Doanh nghiệp xuất khẩu điêu đứng vì đứt gãy chuỗi cung ứng logistics - Thứ tư, 02/03/2022

- TP Hồ Chí Minh làm gì để ngành logistics chuyển mình? - Thứ tư, 23/02/2022

- Tận dụng cơ hội để phát triển của doanh nghiệp Logistics - Thứ ba, 22/02/2022

- Doanh nghiệp cảng biển kỳ vọng sẽ thăng hoa - Thứ hai, 21/02/2022

- Những lưu ý khi vận chuyển quốc tế bằng đường biển - Thứ tư, 16/02/2022

.png)